第5回以降の配信では、「財務諸表」についてお届けします。

前回の配信では、マーケティングの基本的な考え方についてお話をしました。今後は、そのマーケティングといった企業の経営活動の成績表とも言える「財務諸表」について、「作り方」というよりも「読み方」をメインにお伝えできればと思います。

今回の配信では、「貸借対照表」について詳しく取り上げます。

1.安全性、収益性、将来性を財務諸表から読む

経営の成績表である財務諸表を解釈して、会社が今、どのような状況なのかを判断する能力を持つことは、経営者にとって非常に重要です。

一般的に、財務諸表は、貸借対照表や損益計算書、キャッシュフロー計算書の3つを表しますが、この財務諸表を読む時にポイントになるのは、次の3つのキーワードです。

1.安全性 → 貸借対照表より読み取る

2.収益性 → 損益計算書より読み取る

3.将来性 → キャッシュフロー計算書より読み取る

2.貸借対照表だけで、業種を判断できますか?

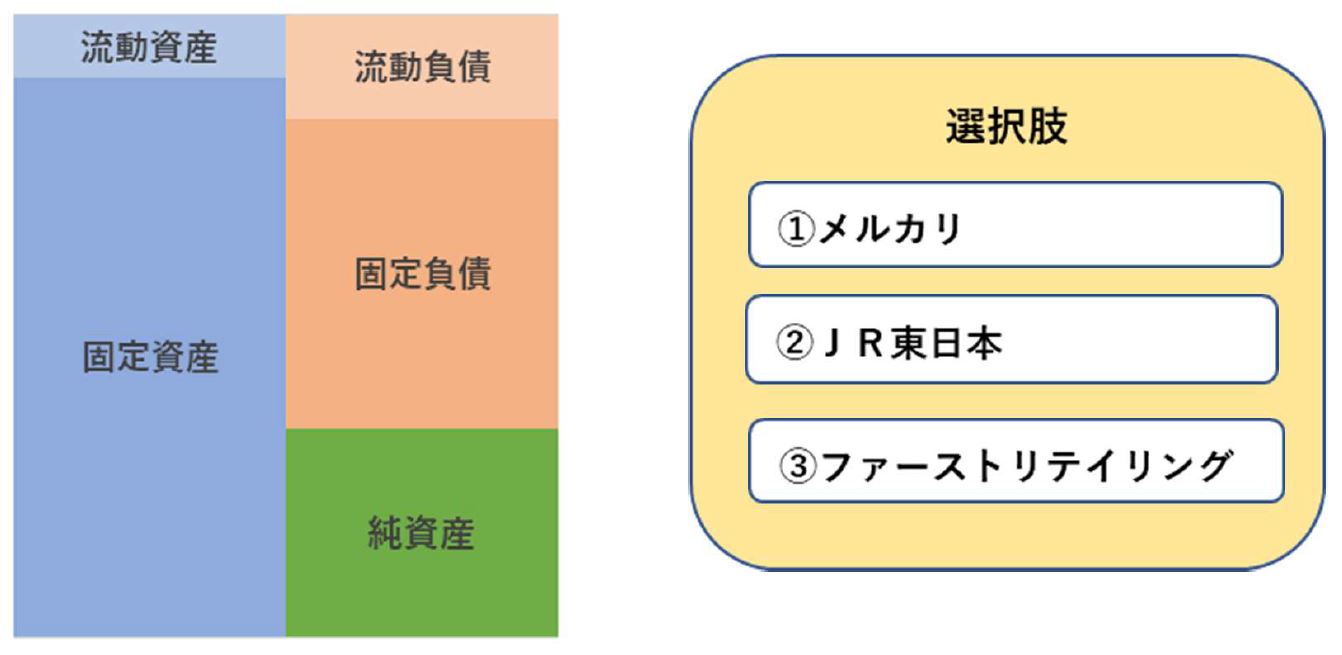

貸借対照表の説明を始める前に、ここで突然ですが、クイズです。

Q:これは、どの会社の貸借対照表でしょうか?

根拠をあげて、答えを考えてみてください。正解は最後で紹介します。この記事の中に、クイズを解くヒントがあります。

では、「貸借対照表」について見ていきましょう。

3.貸借対照表の仕組み

Ⅰ.貸借対照表とは

貸借対照表について最低限押さえておくべき点は、シンプルにいうと下記の2点です。

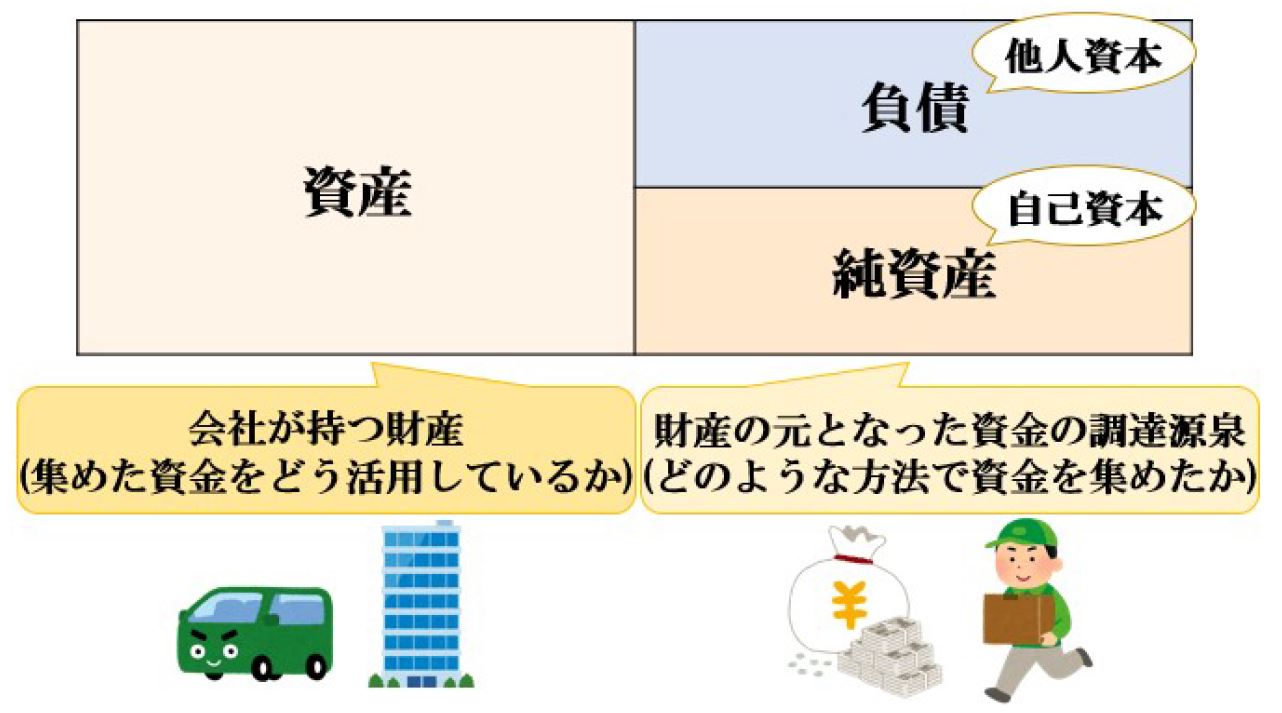

出典:アタリマエ!HP

①貸借対照表は「財産の状況」がわかる

貸借対照表は、会社の「資産」「負債」「純資産」の状況を表すものです。

言い換えれば、貸借対照表とは、企業が保有している財産(現金や建物など)の残高を記録したものなので、それを見れば「この会社には、一体いくらの財産があるの?」という情報を見ることができます。

②項目によって、左右にグループを分け、その左右は一致する

貸借対照表は、左と右に分かれています。左は「資産」、つまり、会社の財産を表し、財産をどういった形で所有しているかといった資産の運用状況を表します。

右は、「負債」と「純資産」で構成されており、「負債」は、企業の借金や債務など、他人から借りているお金の情報が記載され、「純資産」の中には、経営者が会社を設立する際に入れたお金(資本金)や、会社が利益をあげることで獲得したお金(利益剰余金)の情報が記載されます。言い換えれば、負債も純資産も、「お金をどう集めたか」という調達状況を表します。

ここで、理解すべきことは、「資産(=会社の財産)」を賄うためには、お金が必要で、そのお金を、「負債」と「純資産」で調達しているということです。

「資産」を「負債」と「純資産」で賄うので、貸借対照表の左右は必ず一致します。貸借対照表が「バランスシート(B/S)」と呼ばれるのは、これが理由です。

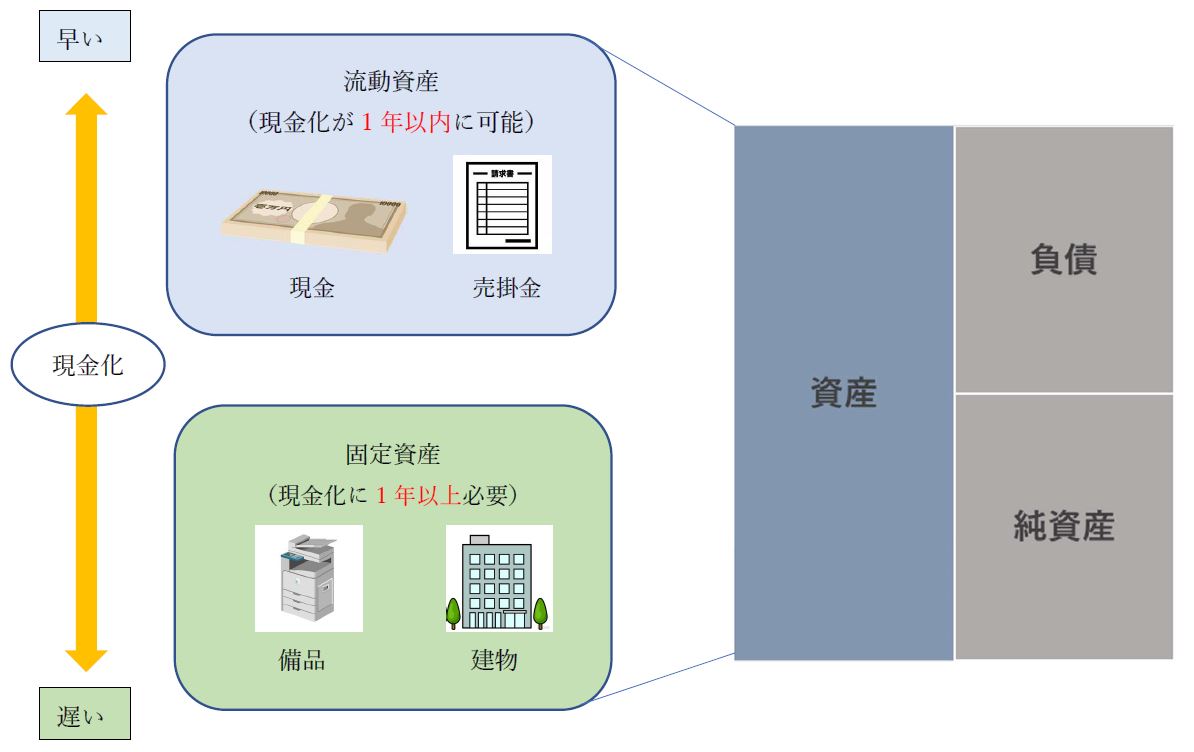

Ⅱ.資産の部

次に、「資産」「負債」「純資産」について具体的にみていきます。

前述の通り、「資産」は会社の財産を表すものとお伝えしましたが、資金の回収期間(現金化するまでの期間)が短期間か長期間かによって、「流動資産」と「固定資産」の2つに分類されます。正確に言えば、以下の基準があります。

1.正常営業循環基準

企業の通常の営業サイクルに入る資産は、流動資産とする

1.1年基準(ワンイヤールール)

1年以内に現金化される資産は、流動資産とする

ここにおけるポイントは、順番です。

まずは、正常営業循環基準をもとに、流動資産か固定資産のどちらにあたるかを判断し、次に1年基準で判断をする、といった流れになります。つまり、受取手形の期日が1年を超えていても、それが通常の営業活動でのことであれば、「流動資産」として扱います。

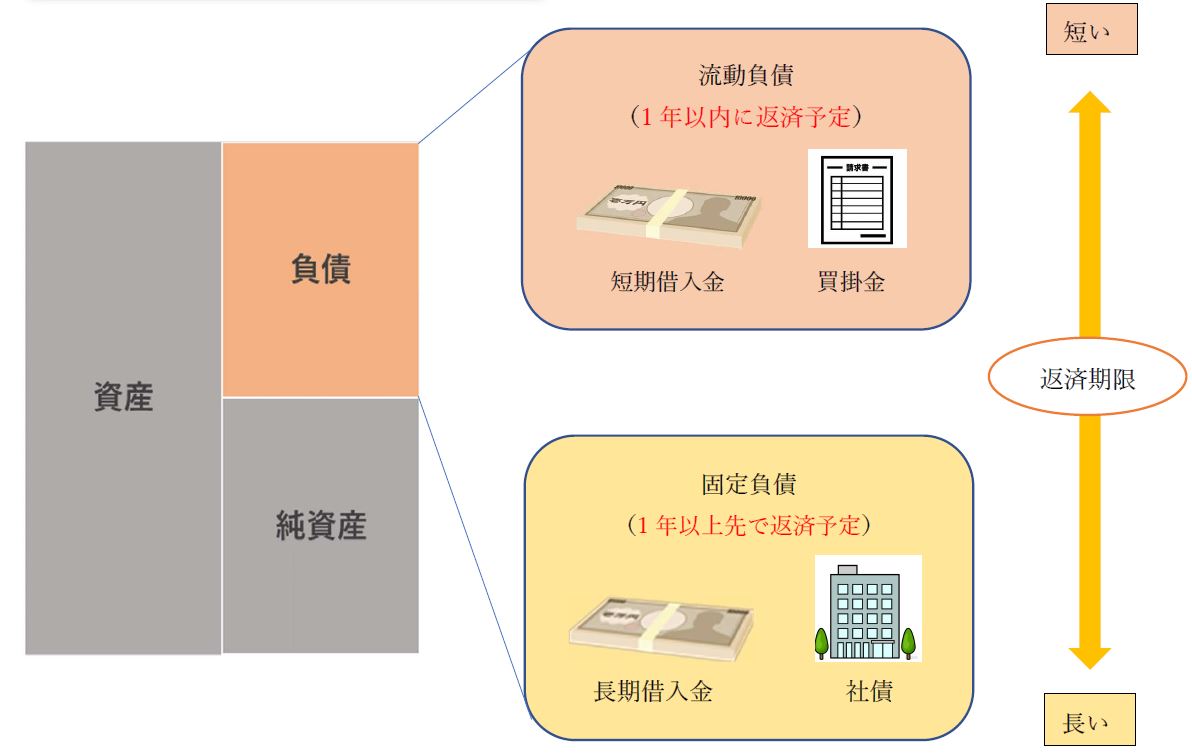

Ⅲ.負債の部

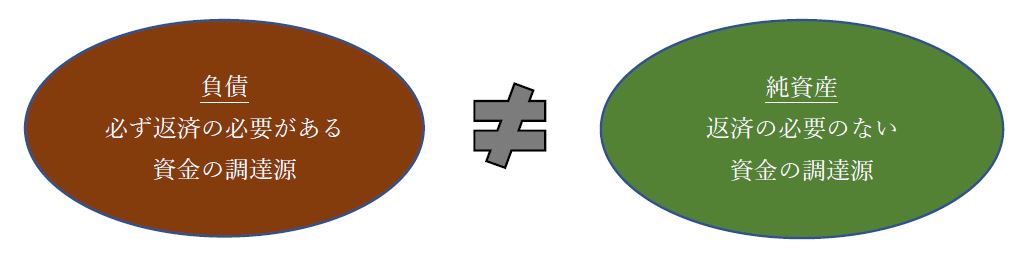

右側の「負債」「純資産」は、「資金をどうやって調達しているか」を表しているとお話しました。負債では、将来のある時点で、「必ず返済しなければならない」資金の調達源を指します。

この負債においても、資産の時と同じように、債務の返済期間が短期に訪れるかどうかによって、「流動負債」と「固定負債」に分類されます。具体的な手順は資産の場合と同様です。

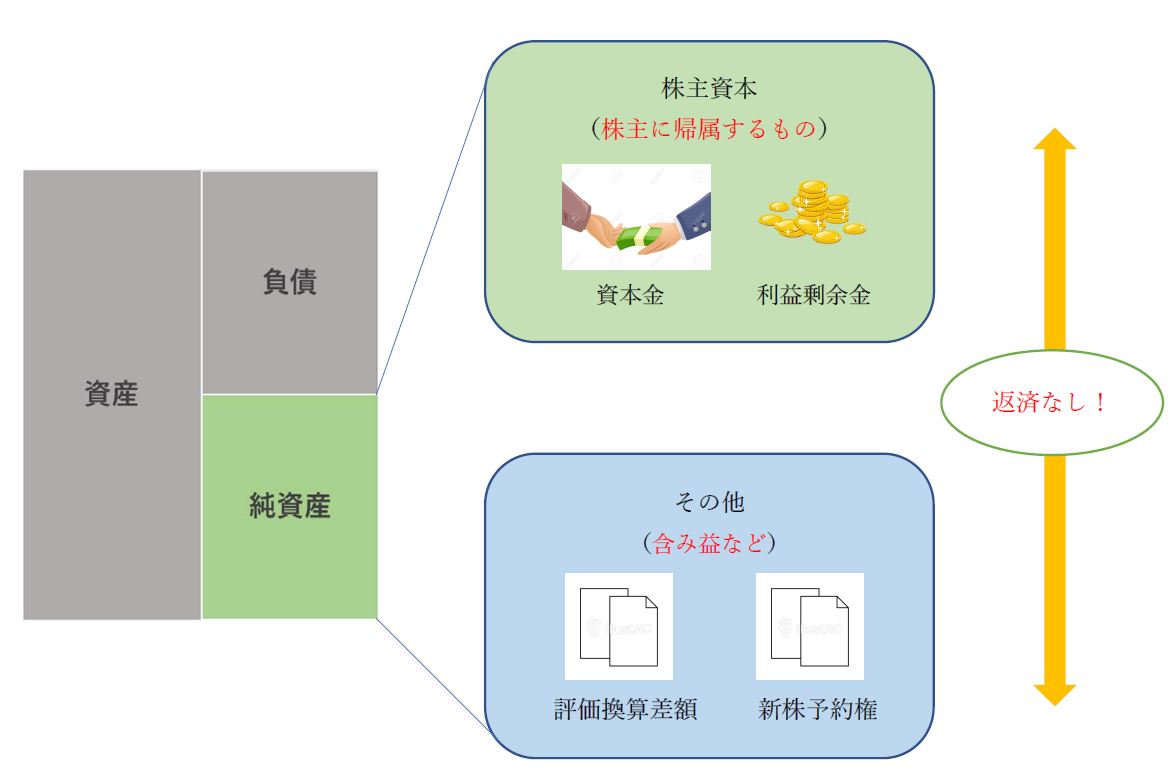

Ⅳ.純資産の部

最後に「純資産」を見ていきます。

これは、先ほどの負債とは違い、「返済が不要な資金」を表します。

経営者が会社を作る時に入れたお金である「資本金」や、今までにあげた利益の積み重ねである「利益剰余金」などが記載されます。これらはまとめて「株主資本」と呼ばれます。

また、純資産には、資産でも負債でもないその他の項目も記載されますが、純資産の中で最も重要なのは「株主資本」です、理由は簡単で、株主資本が、「企業が自由に使えるお金」だからです。また、会社の価値は、この純資産の額で決まるといわれています。

4.貸借対照表で経営者が見るべきポイント

ここまで、貸借対照表の概要を説明してきましたが、ここからは、経営者として、貸借対照表で見るべきポイントについてお伝えします。

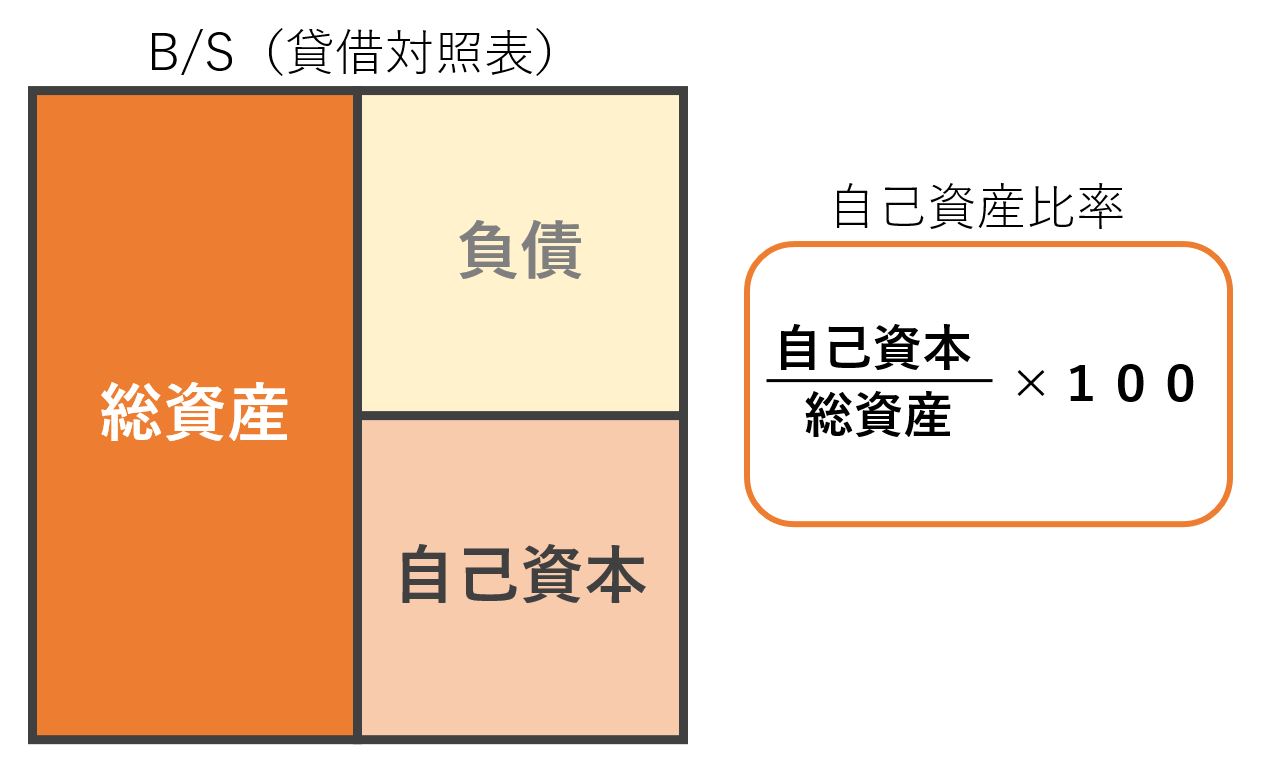

Ⅰ.自己資本比率

既に述べましたが、「負債」と「純資産」の違いは、「返済の必要があるか」でした。

つまり、会社が倒産するのは、返済の必要がある「負債」が返済できなくなるからです。ですので、ある一定以上に負債を増やしてはいけないのです。このことは経営者の方は常に肝に銘じていなければいけません。

これに関連したとても重要な指標として、「自己資本比率」というものがあります。

自己資本比率とは、「純資産 ÷ 資産」で表され、資金を賄っているお金のうち、返済しなくても良い「純資産」の比率を指します。中長期的な会社の安定性の度合いを示し、この値が小さいほど、会社の倒産リスクが高まるのです。

会社を経営していく上で、自己資本比率をある一定以上に維持しておくことが大変重要です。目安としては、40~60%ほどに維持しておくと良いでしょう。つまり、会社の資産の中で、返済しなくて良いものが4割~6割ある状態です。

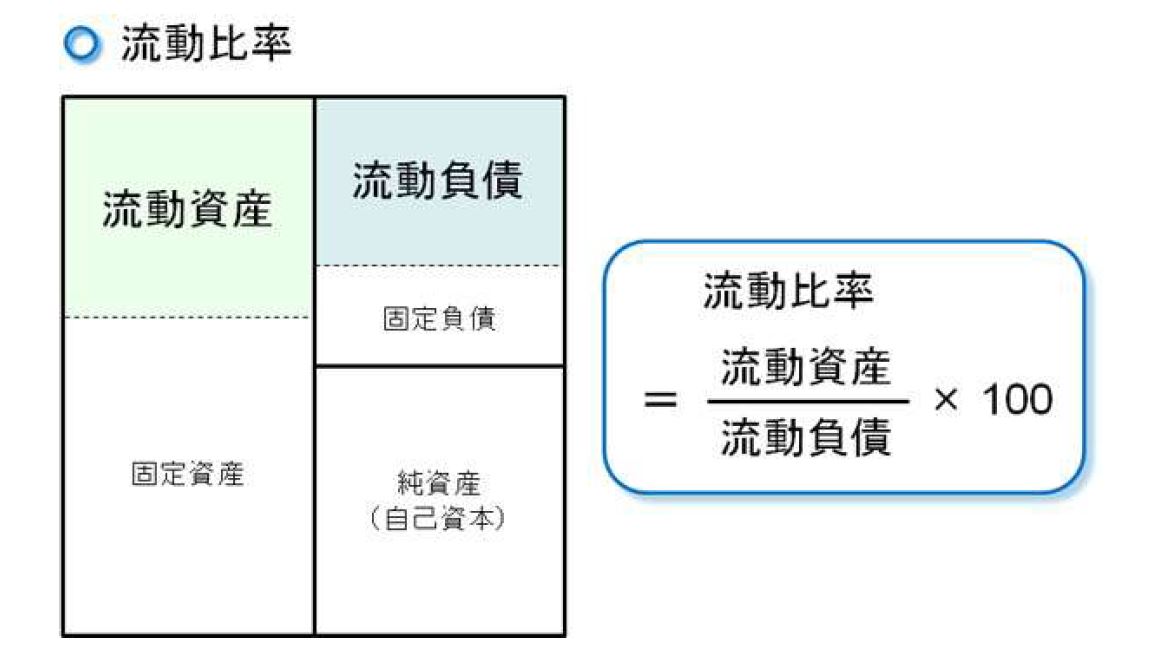

Ⅱ.流動比率

先ほど説明した「自己資本比率」は、中長期的な安全性を示す指標ですが、実は、自己資本比率が高くても、倒産してしまう会社は多くあります。

そこで、短期的な安全性を表す代表的な指標として、「流動比率」というものがあります。

出典:ビジネス思考への転換HP

流動比率とは、「流動資産 ÷ 流動負債」で表され、意味するところとしては、1年以内に返済する必要がある「流動負債」に対して、1年以内に現金化できる「流動資産」をどれだけ持っているかを表します。

一般的には、120%~150%くらいあれば安全だと言われています。これは言い換えれば、1年以内に返済する負債の1.2倍のキャッシュを持っているということになります。

逆に言えば、この指標が100%を下回っている場合、1年後の資金が不足することを意味するため、改善が必要です。

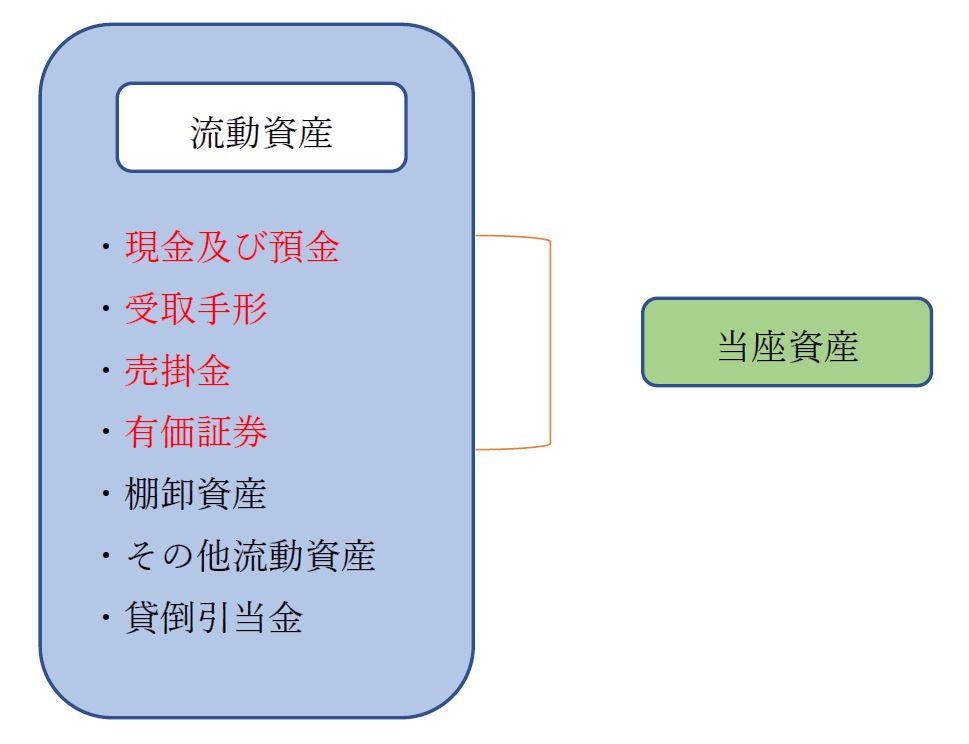

Ⅲ.当座比率

先ほどの流動比率をさらに正確にしたものが、「当座比率」です。

当座比率は、「当座資産 ÷ 流動負債」で表され、1年以内に返済する必要がある「流動負債」に対して、1年以内に現金化できる「当座資産」をどれだけ持っているかを表します。意味自体は変わらず、「当座資産」に変わっただけと考えてください。

では、なぜ当座比率というものが必要なのでしょうか。

実は、流動資産の中には、棚卸資産といった、現金化しにくいものも含まれています。そこで、現金化しやすい当座資産に着目して、さらに正確な会社の安全性を測るというわけです。一般的には、90%以上あれば安全だと言われています。

5.最後に

最後に、冒頭でチャレンジしていただいたクイズを覚えているでしょうか。ここまでの話を踏まえ、改めて考えてみてください。

ヒントとしては、固定資産が非常に大きいことに着目してみましょう。3つの選択肢の中で、固定資産が必要不可欠な業種はどれでしょうか?

では、正解を発表します。

正解は、②のJR東日本の貸借対照表でした。

鉄道業の運営に必須なものと言えば、車両や線路です。だから固定資産が大きいのです。貸借対照表は、会社によってかなりバラバラで、特徴的です。他の会社の貸借対照表をみてみるのも大変面白いかもしれません。

経営講座第6回はこちらです。

【参考文献】

小宮一慶「経営者の教科書」,ダイヤモンド社(2017年)

大手町のランダムウォーカー「世界一楽しい決算書の読み方」,KADOKAWA(2020年)